Изглежда, че уроците от тежкото финансово положение на Гърция не са научени, а по-скоро се налага изводът, че както беше осигурена финансова помощ за Гърция, по същия начин ще се помогне и на други при финансови проблеми. При това положение моралният риск да не се правят трудни реформи, защото ако се наложи, еврозоната има механизми за финансова помощ, продължава да съществува и поредната криза, в случая здравната пандемия, отново ще постави на изпитание публичните и частните финанси.

Стратегията на България е да запази валутния борд до приемането на еврото. Поради различни причини, приемането на България в ERM 2 се отложи. Това е подходящо време за провеждането на дискусия за ползите и рисковете от планираната евроизация. Първите анализи по темата започват още в началото на новия век. (Виж например – Йонкова. А, Богданов .Л, Станчев. К, Стоев. Г и Димитров. М, Сборник – „Размисли за валутния режим: поуки от историята и перспективи”, 2002, стр. 6-27).

Стабилността на еврозоната е функция от спазването на собствените правила за публичните финанси. ЕК предприе нови и иновативни мерки в опита си едновременно да създаде мотивация и когато трябва и принудителни мерки страните да спазват финансова дисциплина. Дали тези мерки са достатъчни или е необходимо цялостното им преразглеждане е въпрос на сериозен академичен, но и политически дебат.

След глобалната финансова криза се видя, че повечето страни от ЕС нямат подготвеност да посрещнат подобни предизвикателства. По-същественият проблем е, че добрите финансови години не се използват за подобряване на структурните дисбаланси (в повечето случаи) и укрепване на публичните финанси. Стабилността и перспективите пред развитието на еврозоната зависят от добросъвестното спазване на критериите от Маастрихт и приетите по-късно допълващи изисквания за добро управление. Съответно неизпълнението на тези критерии ще се превръща в все по-съществен риск пред страните от еврозоната и целия ЕС и ще бъде разглеждано като базов рисков фактор от всяка страна кандидат за евроизация. При всяка следваща криза ЕЦБ ще трябва да отделя все повече ресурси за подпомагане на страните, които са допуснали трайни отклонения от Маастрихтските правила.

В проблем се превръща и очакването, че когато се наложи, ЕЦБ ще осигури необходимото финансиране независимо от това дали съответната страна изпълнява критериите за стабилност на публичните финанси. С годините този въпрос все повече се превръща в морален риск, защото какви са стимулите да правиш трудни реформи и да спазваш финансова дисциплина, ако в крайна сметка всички в еврозоната ще получат финансиране от ЕЦБ в кризисна ситуация. Разликата между спазващите и неспазващите е в различните процедури за налагане на глоби от страна ЕК, а не в получаването на финансиране в кризисна ситуация.

Критерият за дълг

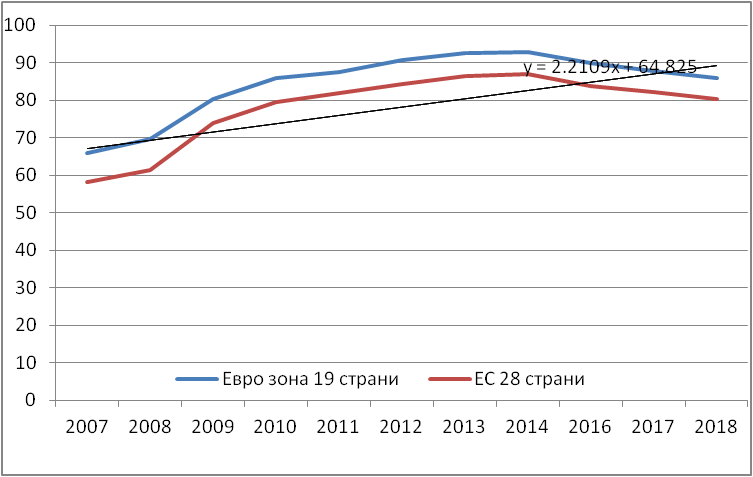

Преди глобалната финансова криза средното съотношение дълг/БВП за ЕС 28 е 58,1%. Същият показател през 2018 г. е 80,4%. Това формира влошаване с близо 22% процентни пункта за периода. Подобно е положението и за страните от еврозоната 19, за които съотношението през 2007 г. е 65,9%, а през 2018 г. достига до 85,9%. Преди пандемията, предизвикана от Ковид 19 през 2020 г., страните от ЕС имат значително по-неблагоприятни съотношения на дълга спрямо 2007 г. преди глобалната финансова криза. Това означава, че спрямо този критерии страните от еврозоната са в по-неблагоприятно състояние през 2018 г. и съответно възможните маневри за справяне с финансови и икономически проблеми са по-стеснени.

Съотношение дълг/БВП в %

Източник: Евростат

През 2007 г. 19 от 28 страни от ЕС изпълняват правилото, според което дълг/БВП трябва да бъде под 60%. През 2018 г. броят на страните, които изпълняват това правило намалява на 14. Това на практика означава, че половината страни не изпълняват един от основните критерии. (Виж European Fiscal Board, „Assessment of EU Fiscal Rules”, 2019, стр. 25-53) Освен това е важно да се отбележи, че страни като Гърция, Италия и Португалия през 2018 г. имат съотношения дълг/БВП, които са трайно над 100%.

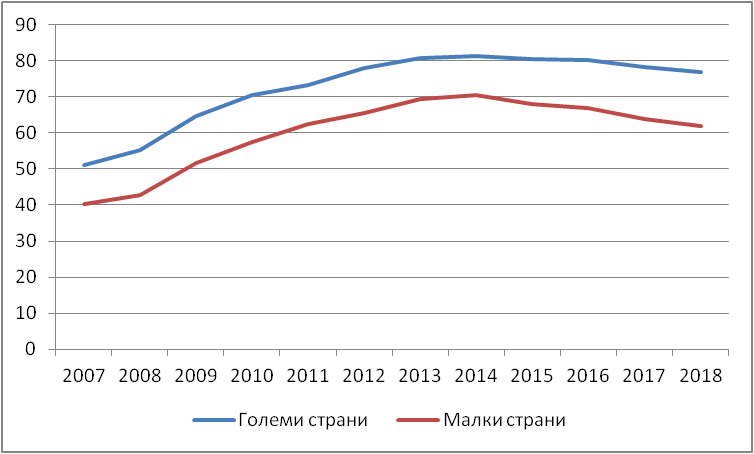

Вече е ясно, че вътрешните механизми в тези страни за намаляване нивата на дълга не работят, а и външните също. Колкото повече нарастват тези отклонения, ще се увеличават и рисковете пред еврозоната, защото ще възниква въпросът „защо ако редица страни не спазват правилата, моята страна следва да ги спазва”. Да разделим страните на малки и средни икономики от една страна и големи от друга, по критерия население под 15 млн. души в първия случай и над 15 млн. във втория. Така големите икономики са: Германия, Франция, Италия, Испания, Великобритания, Полша, Румъния и Холандия. Останалите страни квалифицираме в групата малки и средни.

Дълг/БВП малки и големи икономики

Източник: Евростат и собствени изчисления

От горната графика се вижда, че големите икономики към 2018 г. вече трайно се отклоняват от правилото за дълга. Този извод е отбелязан и в други изследвания (Виж: Buti. M and Pench. L, “Why Do Large Countries Float the Stability Pact? And What Can be Done About it?”, Jpurnal of Common Market Studies, Issue 5, 2004, стр. 1025-1032) различни периоди от време, въпреки че няма универсален подход за разделяне на страните от ЕС на малки и големи. От друга страна малките и средни страни изпълняват или са близо до изпълнение на критерия за дълга през 2018 г. Ако сравняваме 2007 г. с 2018 г. се вижда, че големите страни в периода трайно влошават разглеждания показател.

Възниква въпросът какви могат да бъдат причините малките и средни страни да бъдат по-мотивирани да контролират размерите на дълга. Възможна причина е, че големите страни в ЕС имат по-голямо влияние в процеса на взимане на решения и вероятно смятат, че ще избегнат трайно налагане на санкции срещу тях. Друга възможна причина е, че по-големите страни виждат по-ярко изразена мултипликация при увеличаване на държавните разходи, поради което разчитат на повече фискални интервенции с цел повлияване на бизнес цикъла. Не на последно място, големите страни договарят по-мащабни кредити, което при равни други условия, дава известни лихвени предимства.

Малките и средни страни от Източна Европа, които се присъединиха към ЕС, като България и Балтийските страни, се опитват да поддържат политика на ниски данъци, за да бъдат привлекателни за инвеститорите. Евентуални проблеми с изпълнението на критериите за дълга биха създали огромен натиск за увеличаване на данъците от страна на „старите” страни членки на ЕС, които многократно са отбелязвали, че виждат данъчен дъмпинг в някои страни от Източна Европа. В този смисъл, поддържането на изрядна фискална дисциплина от малките и средни страни е силен аргумент, че дори при политика на по-ниско данъчно облагане, публичните финанси могат да бъдат в добро здраве и така се ограничават потенциалните въпроси за преразглеждане на данъчното облагане.

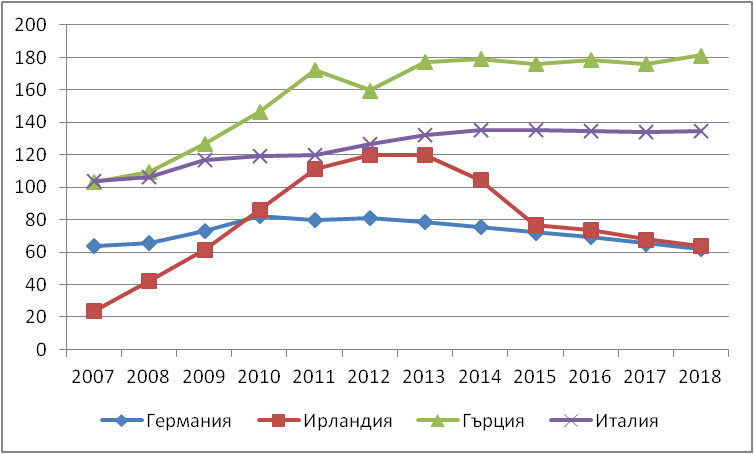

Да разгледаме доколко добрите години се използват от страните, които имат свръхзадлъжнялост за предприемане на корекции. (Виж също: Europen Commission, „Vade Mecum on the Stability and Growth Pact”, Institutional Paper 101, 2019, стр. 3-33) В долната графика са представени показателите за Германия, Ирландия, Гърция и Италия.

Дълг към БВП в % за избрани страни

Източник: Евростат

Германия и Ирландия са примери за адекватно използвани на благоприятните години за предприемане на корекции в размера на дълга. Ирландия успява да редуцира размера на дълга от около 120% от БВП през 2012-2013 г. до около 60% през 2018 г. Подобен е и опитът на Германия, която успява да се приближи до изпълнение на критерия за дълг през 2018 г., след като в периода 2009-2013 г. е налице значително отклонение. Трябва до отбележим, че в случая на Ирландия и Германия е налице и обстоятелството, че през последните 5 години и двете страни постигат високи нива на растеж (особено Ирландия), което увеличава размерът на БВП и е една от причините за подобряване на дълговото съотношение.

От друга страна, Италия и Гърция са сред най-обезпокоителните примери, защото допускат трайно нарастващи нива на дълга и не се възползват от добрите години 2012-2018 г. за предприемане на корекции. В резултат на това и двете страни са в ситуация, при която нова криза може да доведе до сериозни ликвидни проблеми, поради малките възможности за маневриране. В този смисъл пандемията през 2020 г. е сериозно изпитание за тези страни и за тяхната възможност да преструктурират публичните си финанси.

Правилото за бюджетен дефицит под 3% от БВП

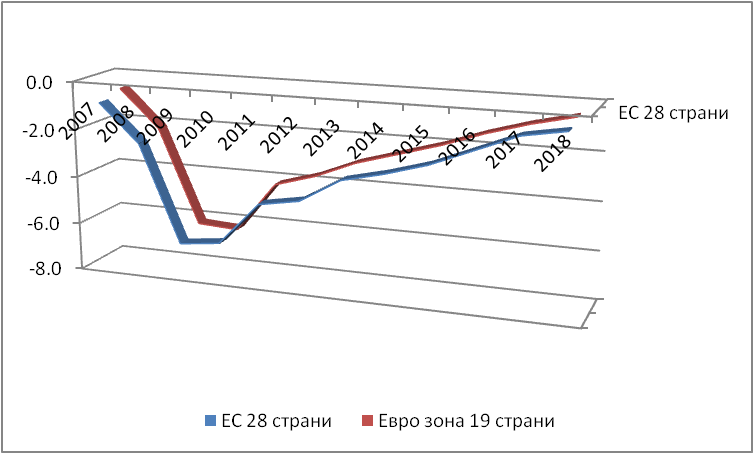

През 2007 г., преди глобалната финансова криза, само две страни от ЕС регистрират бюджетен дефицит над 3% и това са Гърция и Унгария. След глобалната криза, очаквано, през 2008 и 2009 г. средните данни за ЕС показват дефицит между 6% и 7% от БВП.

Бюджетен дефицит към БВП в %

Източник: Евростат

Нужни са цели 5 години след глобалната финансова криза, за да успеят страните от ЕС да постигнат среден бюджетен дефицит под 3%. Това се случва през 2013 г. Ако през 2007 г. 16 страни от ЕС отчитат бюджетен дефицит и съответно 12 страни балансиран бюджет или излишък, до 2015 г включително, тази картина търпи сериозно изменение, като дефицитите стават правило. Тоест цели 7 години след глобалната финансова криза между 24 и 26 от общо 28 страни от ЕС отчитат регулярни дефицити.

Картината се променя чак през 2016 г. Ежегодните бюджетни дефицити означават или финансиране със съществуващи фискални резерви или по-вероятно, необходимост от поемане на нов дълг. Това е и причината страните с продължителни бюджетни дефицити да увеличат и нивата на дълга.

Страни от ЕС с дефицит/излишък

| Години 2007-2018 | 07 | 08 | 09 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Страни с дефицит | 16 | 21 | 28 | 26 | 26 | 26 | 25 | 24 | 24 | 16 | 15 | 14 |

| Страни с баланс или излишък | 12 | 7 | 0 | 2 | 2 | 2 | 3 | 4 | 4 | 12 | 13 | 14 |

Източник: Евростат и собствени изчисления

Наличието на праг за дефицита от 3% предизвиква „ефект на магнита”. (Виж Caseli.F and Wingender. Ph, „Benching at 3% Percent: The Maastricht Fiscal Criterion and Government Deficits, IMF Working Paper”, 2018, стр. 14-15) Това означава, че прагът от 3% създава стимули в страните с прекомерни дефицити да ги намалят до прага и съответно стимули сред страните с излишъци отново да се стремят към същия праг, тоест да достигнат да „разрешения” дефицит. Други изследвания стигат до извода, че „ефектът на магнита” е по-силен за негативните случаи, отколкото за позитивните. (Виж Eyraud. L, Debrun.X, Hodge. A, Lledo. V and Patillo.C, „Second-Generation Fiscal Rules: Balancing Simplicity, Flexibility, and Enforcability”, IMF Staff Discussion Note, 2018, стр. 43-47) Тоест, ефектът играе по-важна роля, когато бюджетният дефицит е прекомерен и трябва да бъде намален до ”разрешения” от 3%.

Въобще наличието на „разрешен” дефицит от 3% съществено променя дебата в страните, които имат излишъци или балансиран бюджет и нисък размер на дълга, като се появяват аргументите, ако другите страни допускат такъв дефицит, по какви причини този пример да не бъде последван. Този дебат е особено актуален в източноевропейските страни, които се присъединиха към ЕС, защото все още не са достигнали средноевропейските доходи и евентуално увеличаване на държавните разходи се счита като инструмент за засилване на растежа и повлияване на бизнес цикъла.

Друг е въпросът дали увеличените държавни разходи имат усилващ ефект върху частните разходи или напротив, по-скоро изместват частните инвестиции, което намалява перспективите за растеж в средносрочен план. За малките и средни отворени икономики е характерно, че увеличените държавни разходи „изтичат” към съседните страни поради ограничения размер на вътрешния пазар, което възпрепятства търсената мултипликация.

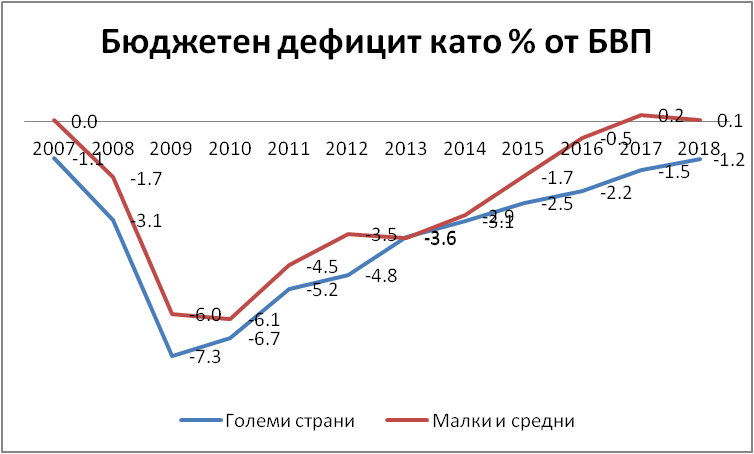

През 2018 г. прави впечатление, че половината страни от ЕС имат балансиран бюджет или излишък. Възниква въпросът доколко малките и средни страни са в по-голяма степен склонни да редуцират нивата на бюджетен дефицит и дали се формира значима разлика спрямо поведението на големите. Разделяме страните на две групи по критерия население, като тези с над 15 млн. души характеризираме като големи, а останалите като малки и средни страни.

Източник: Евростат и собствени изчисления

От горната графика се вижда, че малките и средни икономики са по-стриктни към спазването на правилото за дефицит. За периода 2007-2018 г. средната разлика между големите и малките и средни страни е 1 процентен пункт в полза на малките и средните. Обяснението може да се търси в няколко посоки. На първо място малките и средни икономики са по-лесни за реформиране и пренастройване и често показват повече гъвкавост и съответно мерките дават по-бързи резултати.

Както вече стана въпрос, особено страните от източна Европа като България и Балтийските икономики (това важи и за редица други страни) имат огромна потребност да защитят съществуващата система на ниско данъчно облагане. Поради което се опитват стриктно да изпълняват критериите за качество и стабилност на публичните финанси, защото в противен случай натискът за увеличаване на данъците неимоверно много ще се засили. Освен това малките и средни страни от източна Европа имат за цел догонване на средноевропейските доходи, което задължително минава през висок икономически растеж.

Добрите показатели за публичните финанси спомагат за подобряване на кредитния рейтинг и за привличане на инвеститори, защото създават представа за стабилност. Във връзка с това, има сблъсък на две икономически теории. Едната твърди, че балансираният бюджет спомага повече за растеж на икономиката, защото оставя свободен ресурс в частния сектор, а този който създава дохода, най-добре го инвестира. И втората теория, според която реализирането на дефицит от 3% в бюджета спомага държавата да увеличи своите разходи и публичните инвестиции, което да усили икономическия растеж.

При големите страни е общовалиден и аргументът, че те имат повече гласове и влияние във всички органи на ЕС и по тази причина по-трудно ще им бъдат наложени санкции, дори и при трайно неспазване на някои критерии за стабилност на публичните финанси. Освен това, част от големите икономики са в омагьосан кръг, защото вече имат значителни нива на публичен дълг, които изискват ежегодно обслужване, тоест разходи в текущия бюджет. Съответно тези разходи засилват текущите дефицити в бюджета. Излизането от този „омагьосан кръг” изисква съществени намаления на разходи, които изискват огромни усилия и срещат съпротивата на заинтересовани групи и синдикати.

Отклонението от основни показатели за финансова дисциплина прави ЕС по-уязвим от кризи

Поддържането на стабилни публични финанси следва да бъде част от общата стратегия за конвергенция. (Виж например European Commission, „Convergence Report”, Instititional Paper 078, 2018, стр. 23-33) При всяка следваща криза, страните от ЕС и специално еврозоната, са с влошени показатели за дълг, което намалява възможностите за маневреност и потенциално удължава неблагоприятните последствия. Стига се до нелогичната ситуация страни, които не изпълняват критериите от Маастрихт, да поставят строги изисквания за изпълнение на същите тези критерии от трети страни, които възнамеряват да се присъединят към еврозоната. Логиката зад Маастрихтските критерии е не просто да се изпълняват преди и в момента на присъединяване към еврозоната, но и след това.

На практика обаче, Маастрихтските критерии се превръщат във входна бариера за еврозоната и имат много по-малка роля след това. Получава се така, че след като веднъж се приеме дадена страна в еврозоната, няма работещи механизми тя да бъде принудена да спазва правилата за качество на публичните финанси. Това се превръща в причина редица страни да стават изключително внимателни към бъдещи разширения. Забелязва се тенденция малките и средни страни да изпълняват по-стриктно критериите за финансова дисциплина от големите страни.

Изглежда, че уроците от тежкото финансово положение на Гърция не са научени, а по-скоро се налага изводът, че както беше осигурена финансова помощ за Гърция, по същия начин ще се помогне и на други при финансови проблеми. При това положение моралният риск да не се правят трудни реформи, защото ако се наложи еврозоната има механизми за финансова помощ, продължава да съществува и поредната криза, в случая здравната пандемия, отново ще постави на тест публичните и частните финанси.

Ползвана литература

Buti. M and Pench. L, “Why Do Large Countries Float the Stability Pact? And What Can be Done About it?”, Jpurnal of Common Market Studies, Issue 5, 2004, стр. 1025-1032

Caseli.F and Wingender. Ph, „Benching at 3% Percent: The Maastricht Fiscal Criterion and Government Deficits”, IMF Working Paper, 2018, стр. 14-15

Europen Commission, „Vade Mecum on the Stability and Growth Pact”, Institutional Paper 101, 2019, стр. 3-33

European Commission, „Convergence Report”, Instititional Paper 078, 2018, стр.

23-33

European Fiscal Board, „Assessment of EU Fiscal Rules”, 2019, стр. 25-53

Eyraud. L, Debrun.X, Hodge. A, Lledo. V and Patillo.C, „Second-Generation Fiscal Rules: Balancing Simplicity, Flexibility, and Enforcability”, IMF Staff Discussion Note, 2018, стр. 43-47

Йонкова. А, Богданов .Л, Станчев. К, Стоев. Г и Димитров. М, Сборник – „Размисли за валутния режим: поуки от историята и перспективи”, 2002, стр. 6-27